مهمترین تهدید بورس در سال جدید

از ۱۰۰ کارشناس بازار سرمایه، ۱۴ پرسش درباره وضعیت بورس در سال پیش رو پرسیده شده است. نتایج پیشبینیها و انتظارات این کارشناسان را در ادامه میبینید.

سال ۹۹ با تمام فراز و نشیبهای خاص خود برای بازار سهام بالاخره به پایان رسید. اکنون بازار سرمایه در آخرین سال قرن با متغیرهایی کلیدی از جمله سرنوشت برجام، انتخابات ریاستجمهوری و ادامه سیاستگذاریها برای هدایت بورس به ریل صعودی مواجه است.

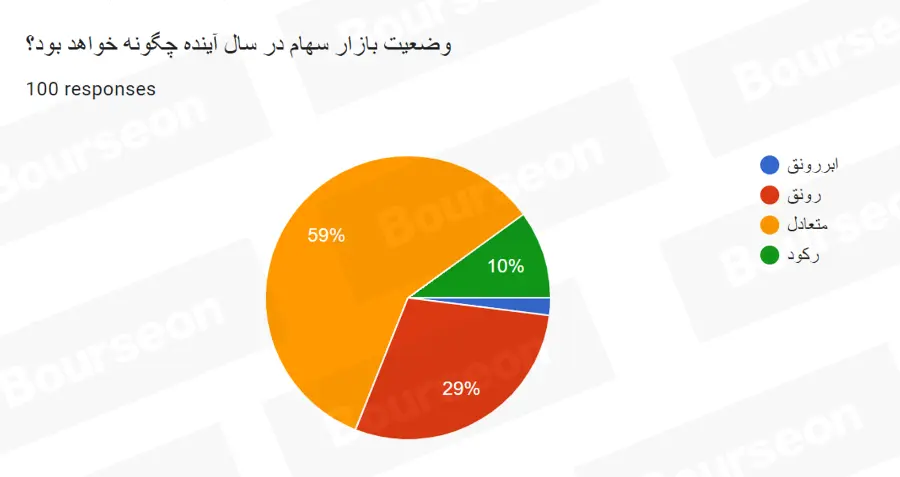

تعدیل انتظارات از بازدهی بورس

بازار سهام در نیمه نخست سال ۹۹ یکی از رویاییترین دورههای خود را طی کرد. اگرچه بخش عمدهای از صعود ۳۰۰ درصدی شاخص کل تا اواسط تابستان، در یک دوره اصلاحی از دست رفت و بورس تهران بازده سالانه ۱۵۵ درصدی را کسب کرد. اما با توجه به بازدهی تاریخی حدود ۳۰ درصدی این بازار، سال گذشته را به قطع میتوان دوره ابررونق بورس دانست. در سوال اول پیشبینی کارشناسان از «وضعیت بازار سهام در سال پیش رو» پرسیده شد که عمدتا (حدود ۶۰ درصد مشارکتکنندگان) آن را متعادل دانستند و اکثریت باقی آرا به ترتیب به گزینههای «رونق» و «رکود» تعلق یافت. نکته قابل توجه در این خصوص اما تعدیل انتظارات از بازدهی بازار سهام پس از ۳ سال رونق و ابررونق متوالی است.

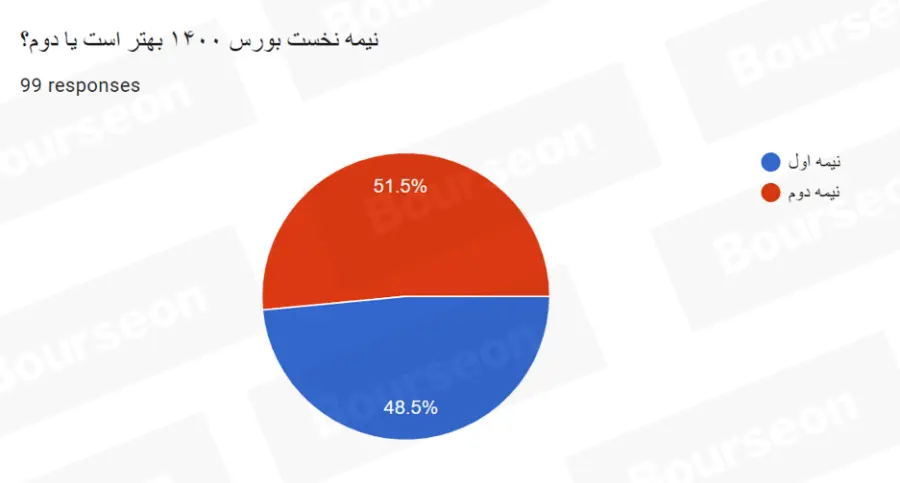

دودستگی در پیشبینی نیمه برتر سال

در پرسش دوم برآورد کارشناسان از «نیمه پربازدهتر بورس ۱۴۰۰» پرسیده شد. نتایج حاکی از آن است که ۵۱ نفر نیمه دوم و ۴۸ نفر نیمه اول سال را بهتر ارزیابی میکنند. این در حالی است که بورس به صورت تاریخی عمدتا در نیمه اول سال عملکرد بهتری را ثبت کرده است. انتخابات ریاستجمهوری کشور در خرداد ماه ممکن است از عواملی باشد که انتظارات بورسیها از عملکرد نیمه نخست را تعدیل کرده است.

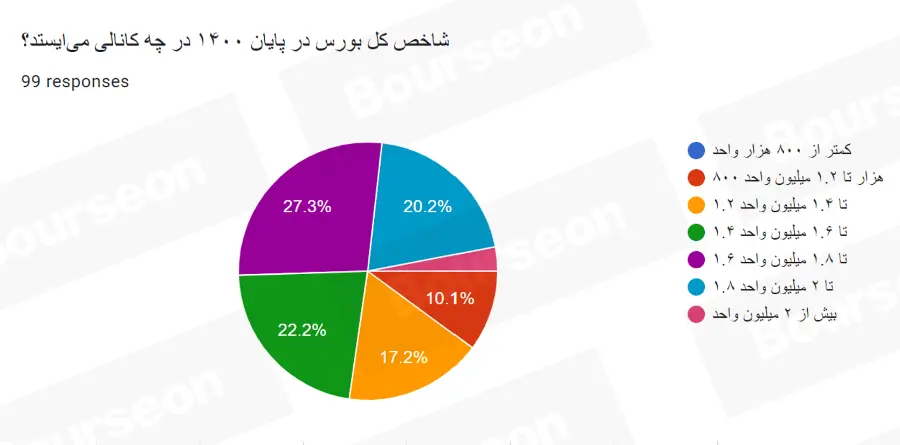

ایستگاه پایانی بورس ۱۴۰۰

شاخص کل بورس سال ۹۹ را کمی بالاتر از مرز ۱.۳ میلیون واحد به پایان برد. پاسخها به سوال سوم یعنی «ایستگاه پایانی دماسنج بازار سهام در پایان سال ۱۴۰۰» حاکی از آن است که حدود ۷۰ درصد از کارشناسان، محدوده فعلی را به نوعی کف شاخص در سال جدید پیشبینی کردهاند. در همین حال محدوده زیر ۸۰۰ هزار واحد هیچ رایی کسب نکرد. از سوی دیگر تنها ۳ نفر از ۹۹ پاسخدهنده به این سوال، نماگر اصلی بورس را در انتهای سال بالای ۲ میلیون واحد میبینند. با توجه به آنکه گزینه ۱.۶ تا ۱.۸ میلیون واحد بیشترین رای را کسب کرده است، میتوان تصور کرد عمده کارشناسان بازدهی ۲۵ تا حدود ۴۰ درصدی را برای امسال انتظار دارند.

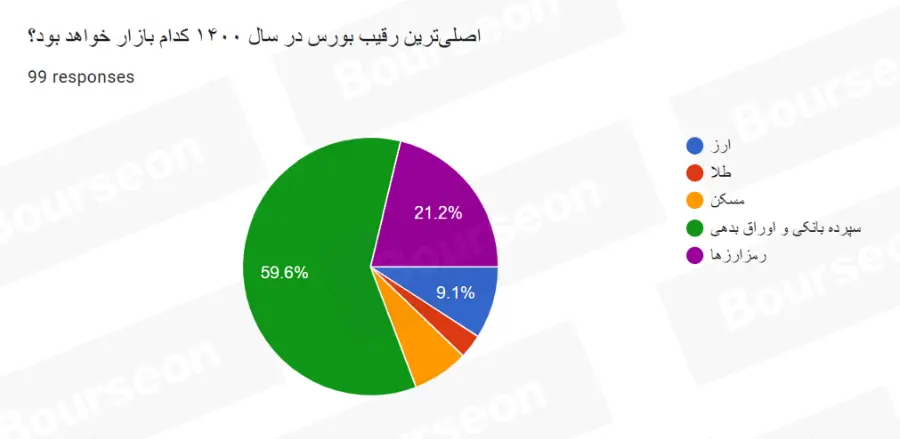

تکرار رقابت بازار سهام با بانک؟

بازار سرمایه در سالی که گذشت سردمدار کسب بازدهی بین همه بازارها بود. پس از آن بیشترین رشد نصیب مسکن، سکه، طلا، ارز و در نهایت سپردههای بانکی شد. در دنیای رمزارزها هم بیتکوین بیش از ۸۰۰ درصد و اتریوم بالای ۱۲۰۰ درصد رشد را طی یک سال اخیر تجربه کردند؛ رشدهایی که بسیاری را برای سرمایهگذاری در این بازارهای پرریسک در سرتاسر جهان وسوسه کرد. ۶۰ درصد کارشناسان «جدیترین رقیب بورس ۱۴۰۰» را سپرده بانکی و اوراق بدهی برآورد کردهاند که رقم چشمگیری محسوب میشود و فضایی شبیه به سال ۹۳ و رقابت شدید سپردههای بانکی را تداعی میکند. اما نکته جالب دیگر، رای ۲۰ درصد کارشناسان به رمزارزها به عنوان دومین رقیب جدی بورس است.

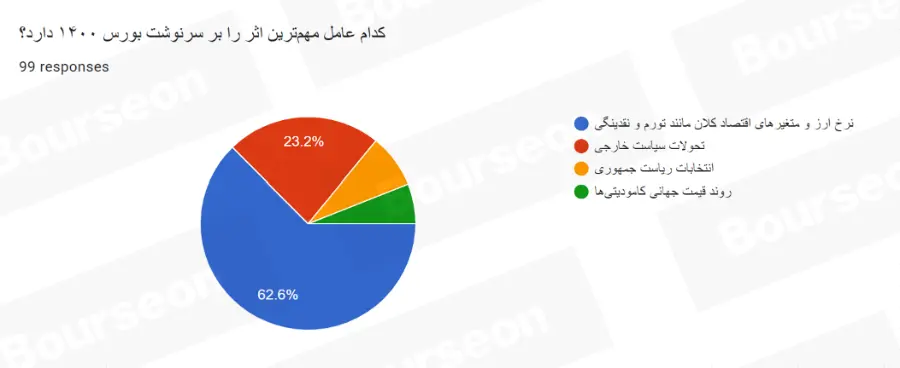

عامل تعیینکننده برای بورس ۱۴۰۰ چیست؟

بازار سهام در سال ۹۹ با موجی از استقبال عمومی همراه شد که اوجهایی تاریخی را برای آن به ارمغان آورد. در همین حال نرخ برابری دلار به ریال و همچنین قیمتهای جهانی کالاها هم وضعیت رو به رشدی داشتند و به نوعی در نیمه دوم سال از ریزش شدید بازار جلوگیری کردند. از کارشناسان پرسیدیم «کدام عامل مهمترین اثر را بر سرنوشت بورس ۱۴۰۰ دارد؟» و بیش از ۶۰ درصد مشارکتکنندگان نرخ ارز و متغیرهای اقتصاد کلان را اثرگذارترین عامل دانستند. در همین حال نتایج نشان از آن دارد که این فعالان عوامل غیراقتصادی و به طور خاص، انتخابات خرداد را چندان جدی نگرفتهاند که میتواند دو معنی داشته باشد: یا آنکه نتیجه انتخابات را مشخص دانسته و سیاستهای بورسی نامزدهای احتمالی را متفاوت نمیدانند یا آنکه در مقایسه با سایر عوامل، انتخابات را ریسکی جدی ارزیابی نمیکنند.

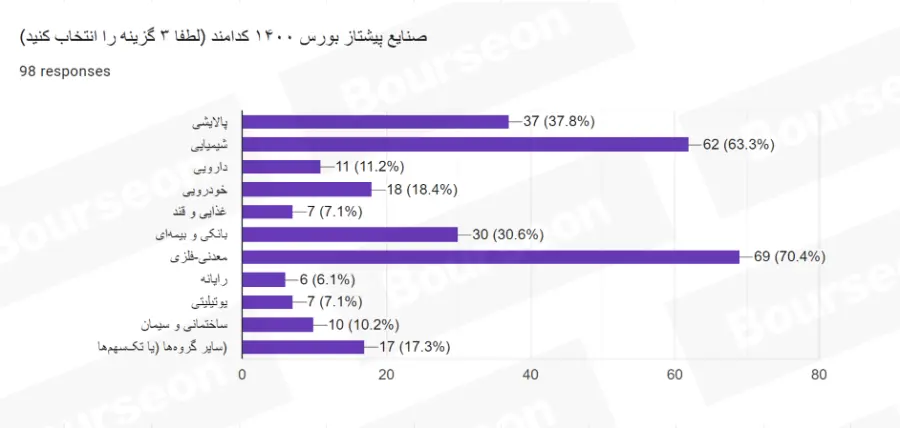

اقبال کارشناسان به کامودیتیها

کارشناسان بورسی در بین صنایع بیشتر از همه اعتقاد به رشد معدنی – فلزیها، شیمیاییها و پالایشیها داشتند. به طوری که بیش از ۷۰ درصد کارشناسان اعتقاد داشتند که سال آینده معدنی-فلزیها صنایع پیشتاز بازار خواهند بود. البته بعد از این ۳ صنعت، بانکها و خودروسازان بیشترین اقبال را داشتند. این نظرسنجی نشان میدهد که عمده کارشناسان به صنایع بزرگ بازار امید بیشتری دارند. اما با وجود این برخی با اعتقاد به رشد دلار و شروع سوپرسایکل کامودیتیها، به این دسته از صنایع اقبال نشان دادهاند و در سمت مقابل برخی از تحلیلگران که معتقد بودند برجام دوباره احیا میشود به صنایع برجامی بازار یعنی بانکها و خودروسازان اقبال بیشتری نشان دادند.

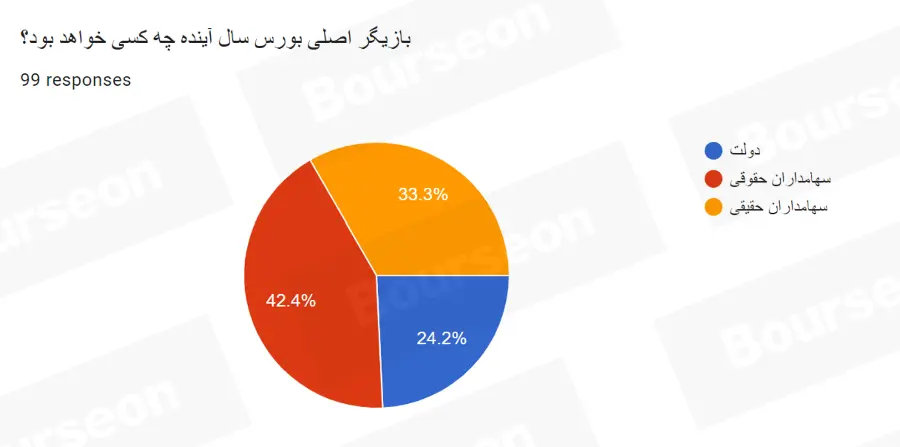

ستاره بورس امسال

اما بازیگر اصلی بازار سرمایه در سال جدید کیست؟ در سال گذشته عموما تحلیلگران انتظار داشتند بازیگران خرد نقش اصلی را ایفا کنند و میتوان ادعا کرد تا حدی هم چنین انتظاری تحقق یافت. با وجود این، نتایج نظرسنجی حاکی از آن است که کمتر از یک سوم از کارشناسان برای امسال انتظار مشابهی دارند و عمده آنها وزنه دولت و سهامداران حقوقی را در نقشآفرینی برای بورس ۱۴۰۰ سنگینتر میدانند.

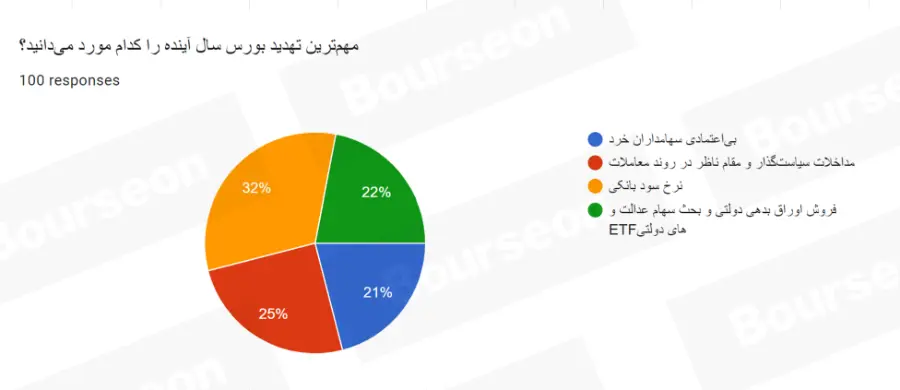

نرخ سود مهمترین تهدید بورس ۱۴۰۰

۳۲ درصد کارشناسان اعتقاد دارند مهمترین تهدید بورس در سال ۱۴۰۰ نرخ سود بانکی است. البته نکته مهم این سوال این است که نظرات تقریبا متوازن توزیع شده است. به طوری که دومین گزینه یعنی مداخلات سیاستگذار ۲۵ درصد، فروش اوراق بدهی و ETFهای دولتی ۲۲ درصد و بیاعتمادی سهامداران خرد هم ۲۱ درصد آرا را به خود اختصاص دادهاند. توزیع این چنین متناسب نظرات نشان میدهد که بورس با ریسکهای جدی متعددی در سال آینده مواجه خواهد بود و صرفا یک خطر را نمیتوان برای آن نام برد.

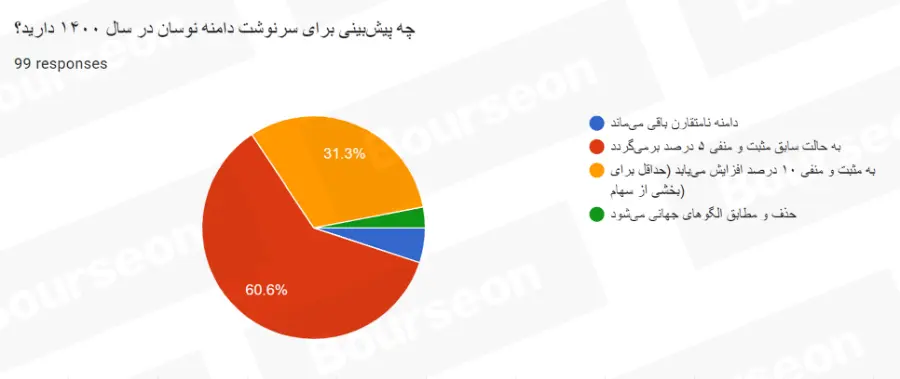

بازگشت به دامنه ۵ درصدی؟

حدود ۶۱ درصد تحلیلگران در نظرسنجی معتقد بودند که دامنه نوسان در سال آینده دوباره به منفی – مثبت ۵ درصد برمیگردد. دومین گزینه پرتکرار اما باز شدن دامنه نوسان تا محدوده ۱۰ درصدی برای حداقل تعدادی از نمادها بود. البته باتوجه به مصوبه شورایعالی بورس در روز سهشنبه آخر سال ۹۹ که مبنی بر اجازه به سازمان بورس برای افزایش دامنه نوسان بود، به نظر میرسد این گزینه هم از شانس بالایی برخوردار باشد. در مجموع تنها ۸ درصد کارشناسان هم به دو گزینه تداوم دامنه نامتقارن و حذف شدن دامنه نوسان رای دادند.

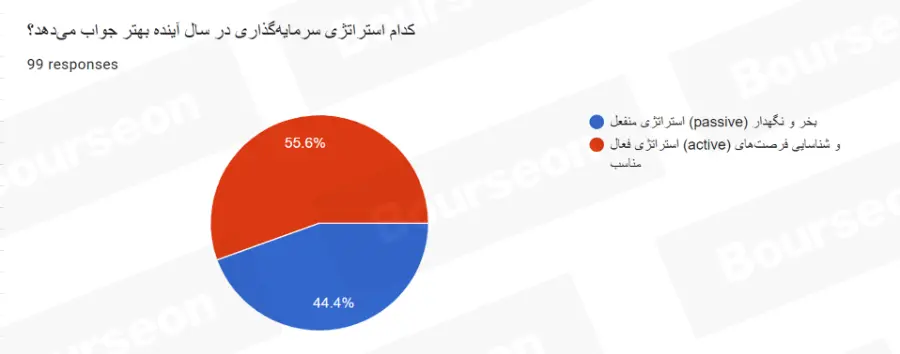

بخر و نگهدار یا نوسانگیری کن؟

سوال بعدی که از تحلیلگران پرسیده شد این بود که کدام استراتژی برای بورس ۱۴۰۰ بیشترین بازدهی را به دنبال خواهد داشت. از نکات جالب توجه این بود که آرای هر دو گزینه تقریبا به یکدیگر نزدیک بود. البته استراتژی فعال (active) تا حدی آرای بیشتری را به خود اختصاص داد. آرای بیشتر استراتژی فعال در حالی است که در سالهای قبل و حتی در طول ریزشها بسیاری از کارشناسان اعتقاد به استراتژی منفعل داشتند. چرخش به سمت استراتژی فعال میتواند نشانگر کاهش انتظارات از بازدهی بازار سهام و در نتیجه کسب سود بیشتر با نوسانگیری باشد. استراتژیای که در نیمه دوم ۹۹ هم با توجه به فراز و نشیبهای مداوم شاخص، ممکن بود سود بیشتری نصیب فعالان بازار کند.

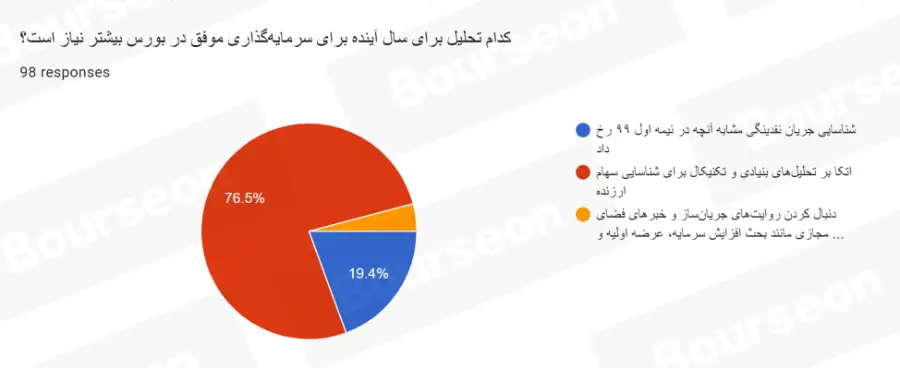

بازگشت به تحلیل

سال گذشته شاخص کل بورس تهران در محدوده ۵۰۰ هزار واحدی کار خود را به پایان رساند. اما با وجود این بسیاری از تحلیلگران با توجه به شرایط آن زمان معتقد بودند که نرخ خیلی از نمادها حبابی شده است. اتفاقی که باعث شده بود در نظرسنجیها رای بیشتری به شناسایی جریان پول بدهند و تاثیر تحلیل در بازار را کمتر بدانند. اما به نظر میرسد با جهشهای چند ده درصدی دلار در بازار داخلی و کامودیتیها در بازار جهانی، در کنار ریزشهای سنگین بورس طی نیمه دوم ۹۹، بسیاری از کارشناسان اعتقاد دارند که دوباره دوره تحلیل فرا رسیده است. اتفاقی که با توجه به آرای ۷۷ درصدی گزینه اتکا بر تحلیل بنیادی و تکنیکال نمایان میشود. البته همچنان نزدیک به یک پنجم تحلیلگران اعتقاد دارند که شناسایی جریان نقدینگی میتواند بیشترین بازدهی را نسیب سرمایهگذاران کند.

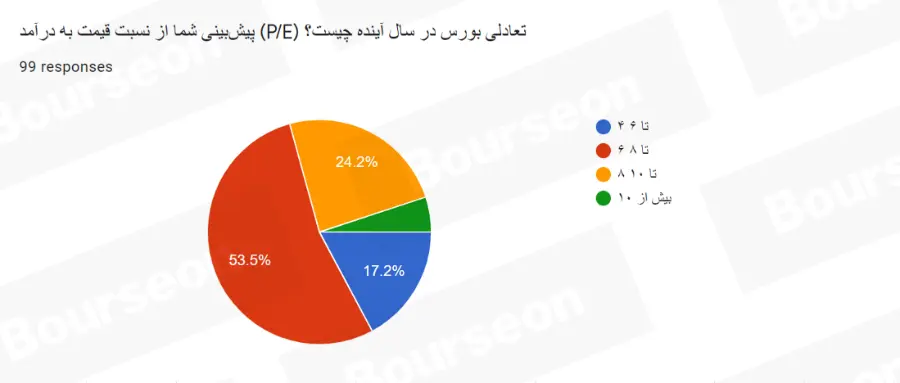

بورس به P/E تاریخی برمیگردد؟

حدود ۵۴ درصد کارشناسان اعتقاد دارند نسبت نرخ به درآمد بورس ۱۴۰۰ به محدوده ۶ تا ۸ میرسد. با توجه به میانگین تاریخی P/E بورس در همین محدوده، به نظر میرسد اغلب کارشناسان اعتقاد دارند بورس ۱۴۰۰ به محدوده تاریخی خود برمیگردد. البته ۲۴ درصد تحلیلگران هم اعتقاد دارند که محدوده تعادلی نسبت نرخ به درآمد در بورس ۱۴۰۰ حدود ۸ تا ۱۰ خواهد بود. عمده افرادی که به این گزینه رای دادهاند افرادی هستند که اعتقاد دارند با توجه به بازارهای موازی (مثلا مسکن با P/R بیش از ۳۰)، بورس در طول سالیان گذشته در سطوح کمتر از ارزش واقعی خود بوده است و حالا زمان آن است که بازار سهام هم منطقی شود. در همین حال حدود ۱۷ درصد کارشناسان هم اعتقاد دارند P/E بورس ۱۴۰۰ به ۴ تا ۶ میرسد. یعنی محدودهای که قبل از شروع جهشهای بورس در سال ۹۶ وجود داشت. البته اغلب تحلیلگران آن زمان اعتقاد داشتند بازار زیادی ارزان است. عده اندکی هم معتقدند نسبت نرخ به درآمد سال آینده به بیش از ۱۰ میرسد. عمده این افراد کسانی هستند که برای ۱۴۰۰ هم انتظار یک ابررونق دیگر دارند.

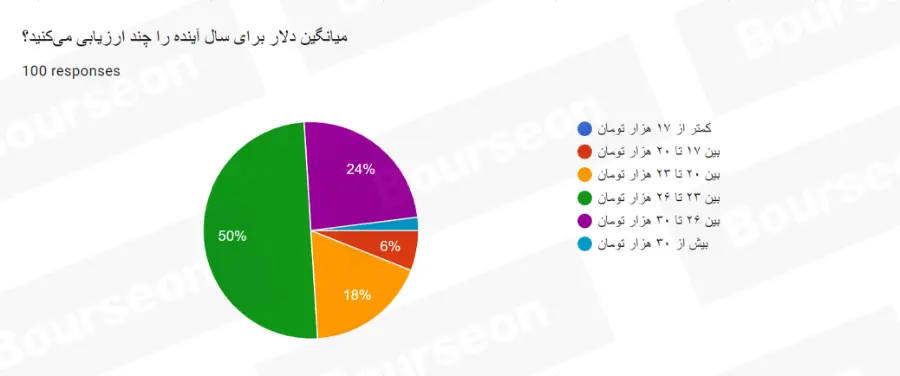

دامنه محدود انتظارات ارزی

نرخ دلار که سال ۱۳۹۹ را با نرخ ۱۶ هزار تومان آغاز کرده بود، طی سال اخیر سقف ۳۲ هزار تومان را هم تجربه کرد. اما در نهایت به حدود ۲۵ هزار تومان عقبنشینی داشت. در این نظرسنجی نیمی از کارشناسان میانگین نرخ دلار امسال را بین ۲۳ تا ۲۶ هزار تومان یعنی محدودههای کنونی تخمین زدند. نکته جالب توجه آن است که نرخ ارز بالای ۳۰ هزار تومان در بین بورسیها چندان رای نیاورده است و از سوی دیگر هیچ کدام از کارشناسان نیز انتظار دلار زیر ۱۷ هزار تومان را ندارند. به طور کلی میتوان گفت دامنه انتظارات نرخ ارز نسبت به یک سال پیش محدودتر شده است.

اگر رئیس سازمان بورس بودید...

در آخرین پرسش اما از کارشناسان خواستیم سه اقدامی را نام ببرند که اگر همین امروز رئیس سازمان بورس شوند انجام خواهند داد. پرتکرارترین اقدامات ذکر شده افزایش یا حذف دامنه نوسان و همچنین برداشتن حجم مبنا بود. در کنار این بسیاری نیز بر افزایش تعامل با دولت، مجلس و بانک مرکزی تاکید داشتند. تسهیل اعطای مجوز به نهادهای مالی و مقرراتزدایی به جای قانونگذاری نیز از دیگر پرتکرارترین پاسخها بودند.

دست ازدزدی باعبای دینی ازجیب مردم دست بر داریم.خجالت نمیکشید.یاخودتون به احمقی زد ین اینکارشمافقط نقشه های انگلیس برای برا ندازی خاموش وبدون عجله انگلیس است.نشان ب ه اینکه چرچیل گفت وقتی میخوای کل ماهیهای یک حوض بزرگ رابه زانودربیاری باقاشق چای خوری آب حوض یادریاچه راخالی بکنید.همه ب اهم به پای شمامی افتن.بابا بادزدی وحلیه میشه 2یا3سال مردم رامشغول کرد.بایدهمه یک صدابه حرف مقام معظم رهبری عزیزگوش بکنیم. وسلام.این بلوغ کشوری هست که ایشان رهبری کشورمارادردست دارن.بایدبه جوانها فارغ از جناح وسلیقه میدان بدهیم تاکشوربه مسیرترق ی بی افتد.