در گفتگوی گسترش نیوز با یک اقتصاددان عنوان شد:

بانکداری در بحران

انباشت بحران در شبکه بانکی کشور، ایران را با چالشی پولی مواجه کرده که توانایی خودترمیمی نیز ندارد. انبوه معوقات بانکی مشکوکالوصول و بدهی سنگین دولت به بانکها و بانک مرکزی، از جمله بحرانهای پرداخته دولتهاست.

سیستم بانکی ایران به علت دور بودن از روندها و فرآیندهای نرمافزاری مدرن دنیا در بیش از یک دهه گذشته، بسیار فرسوده و ناکارآمد شده است. قطع ارتباط با سوئیفت و عدم کارآمدی اینستکس در کنار قطع شدن چرخه دلار (U_turn) و انسداد عملیات گشایش اعتبار اسنادی (LC)، باعث بروز آسیبهای جبرانناپذیر به چرخه بانکی کشور شده است.

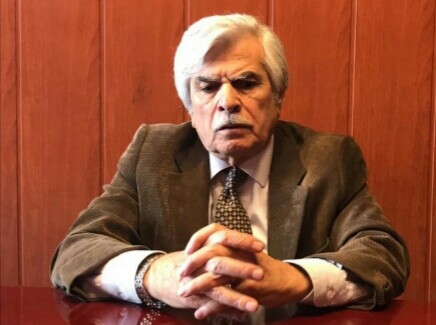

محمود جامساز، اقتصاددان و استاد دانشگاه در گفتگو با گسترش نیوز، نگاهی به مسیر سیستم بانکی ایران در پایان سال مالی جهان انداخته است:

اقتصاد ایران کوچک شده

این اقتصاددان در پاسخ به پرسشی مبنی بر چگونگی اثرپذیری اقتصاد ایران از کنار گذاشته شدن از نظام بانکی دنیا، اظهار داشت: اقتصاد ایران در یک دهه گذشته، رشد متراکم منفی اقتصادی را تجربه کرده و باعث کوچک شدن سفره های مردم شده است.

ارتباط بانکی ایران با دنیا منقطع است

وی افزود: بخش مهمی از این کوچک شدن اقتصاد، در قطع کامل ارتباط بانکی ایران با جهان نمود پیدا کرد. در شرایطی که ارتباطات بانکی مسدود باشد، امکان خرید و فروش هیچ کالایی میسر نیست؛ زیرا فرآیند شفاف خرید و فروش کالا در جهان، از طریق سیستم بانکی بینالمللی میسر شده و بقیه فرآیندها، مشمول جرایم مرتبط با پولشویی و فساد تعریف میشود.

این استاد دانشگاه خاطرنشان ساخت: سیستم بانکی ایران دچار عقب ماندگی نرمافزاری و سختافزاری انباشته شده غلیظی است و این عقب بودن جز با پیوستن به شبکه بانکی و بازار بینالمللی پول، قابل جبران نیست.

مصائب بانکداری ایرانی

جامساز یادآور شد: مشکلات بانکی ایران، علاوه بر وجوه بیرونی، دارای بخشهای آسیبدیده از سیاستهای پولی غلط داخل کشور نیز هست. میدانید که نرخ بهره بانکی نه بر اساس تورم، بلکه برمبنای بخشنامهها و دستورالعملهای دولت و بانک مرکزی تعیین میشود که خودش یک فکاهی است.

نرخ بهره دستوری، بلای جان بانکها

این اقتصاددان اظهار داشت: نرخ بهره بین بانکی هم توسط خود دولت تعیین میشود و در واقع امکان عملیات اقتصادی یک بنگاه نرمال، از بانکها سلب شده است. این فرآیند ضربه شدیدی به تجهیز منابع بانکی میزند. در واقع به بانکهای بی انضباط، در فرآیند تعیین دستوری نرخ بهره بین بانکی، پاداش داده میشود و بانکهای با درجه انضباط بیشتر، مجازات میشوند.

فشار دولت بر بانکها چشمگیر است

جامساز خاطرنشان ساخت: فشار سنگین ناترازی بودجهای برای رونقهای دستوری در سایر بخشهای اقتصاد و همچنین فقدان اعتبارات عمرانی در بودجه، باعث میشود که بانکها با کسری اعتبارات مواجه شوند. از تعیین نرخ بهره و میزان پرداخت وام ازدواج، تا تعیین میزان پرداخت و نرخ بهره برای تسهیلات بخش مسکن و سایر بخشها، پی میبریم که سیستم بانکی زیر این فشار آسیب جدی دیده است.

فشار بر بانکها اقتصاد را بهم میریزد

این استاد دانشگاه در پایان اذعان داشت: وقتی که منابع محدود بانکها را برای تامین اعتبار دستوری تحت فشار میگذاریم، بانکها برای جبران کسورات خود، دست به عملیات پانزی میزنند یا وارد بازارهای سفتهبازی میشوند و نتایج آن را در بازار سکه و مسکن و ارز و خودرو مشاهده میکنید. فشار بر نرخ بهره و دستوری کردن آن بدون کنترل تورم توسط دولت، علاوه بر ایجاد آنتروپی در بازارهای پولی و مالی، سایر بازارها را نیز دستخوش آشفتگی میکند.

قوانین من درآوردی علیه بانکها

وی افزود: دولت نه تنها برای نرخ بهره پرداخت تسهیلات، بانکها را تحت فشار میگذارد؛ بلکه برای نرخ سود سپردههای مردم نزد بانکها نیز، چنین فشاری را به بانکها وارد میکند. تصویب قوانین من درآوردی مثل ممنوعیت بنگاهداری بانکها، بالا بودن ذخایر قانونی بانکها نزد بانک مرکزی و استقراض مستمر دولت از بانکها برای جبران کسری بودجه غیر مولد، بخشهای دیگری از تصویر به شدت آسیب دیده سیستم بانکی کشور را نمایان میسازد. به نظر میرسد که هیچ برنامهای توسط دولت برای مدیریت این وضع نابسامان بانکها وجود ندارد و بانکهای ایران، فرآیند تبدیل بانکهای زیان به بانکهای ورشکسته را طی میکنند.