یک کارشناس اقتصادی در گفتگو با گسترش نیوز عنوان کرد؛

تاثیر بانک های خصوصی در فقیرتر شدن مردم

طباطبایی مزد آبادی گفت: وقتی تسهیلاتی خارج از توان یک سیستم بانکی به بانک دولتی یا خصوصی تکلیف میشود، آنها باید به سوی تأمین منابع لازم از طریق برداشت از بانک مرکزی یا خلق پول بروند.

بانک ها همواره با مشکلاتی دست و پنجه نرم می کنند، یکی از آنها مشکلات الگوی نظارتی فعلی بر بانکهای خصوصی است. بانک هایی که عدم نظارت و به روز نشدن آنها عدیده ای از مشکلات را برای دولت و ملت به همراه داشته و دارد. محسن طباطبایی مزد آبادی کارشناس اقتصادی هم قدیمی بودن قوانین مرتبط با حوزه بانکی را نخستین عامل مشکلات الگوی نظارتی فعلی بر بانکهای خصوصی برشمرد و در این زمینه توضیح داد: در نظام بانکی ایران قوانین موجود در حوزه نظارت قدیمی و دارای ابهام هستند و فاقد هماهنگی لازم و متناسب با تحولات صورت گرفته میباشد. در واقع ما به سمت حضور بخش خصوصی در بخش بانکی کشور رفتیم بدون اینکه به بحث بروزرسانی قوانین و هماهنگیسازی آن با شرایط جدید بپردازیم. درحالحاضر همچنان بانکها براساس قانون قدیمی سال ۱۳۵۱ اداره میشوند، این در حالی است که با توجه به تغییراتی که در شبکه بانکی رخ داده است نیازهای نظارتی جدیدی مورد نیاز است. البته اگرچه قوانین موجود برای رفع این نیازهای جدید اصلاح شدهاند اما مرجع نظارتی ما همان قانون سال ۱۳۵۱ است.

بانکهای خصوصی نیاز به شفافیت دارند

عدم شفافیت نهادهای نظارتی و حدود و اختیارات آنها از دیگر عوامل مشکلات الگوی نظارتی فعلی بر بانکهای خصوصی به حساب میآید طباطبایی مزدآبادی با تاکید بر این موضوع توضیح داد: مصداق بارز اعمال نظارت بر بانکها و موسسات بانکی غیردولتی به بند ب ماده (۱۱) قانون پولی و بانکی کشور مصوب سال ۱۳۵۱ برمیگردد. در این بند صرفاً بیان شده است نظارت بر بانکها و موسسات اعتباری بر عهده بانک مرکزی است اما به طور صریح و روشن بیان نشده است که مفهوم نظارت و اهداف آن، نهادهای نظارتی و اختیارات و حدود آنها به چه نحو باید باشد. به همین دلیل هر کس میتواند از نظارت برداشت خودش را داشته باشد و از این وادی مسئولیت و وظایفی را برای مرجع نظارت تعریف کند و ما نتوانیم یک الگوی مناسب برای نظارت و حرکت به سمت آن داشته باشیم. از اینرو، داشتن یک مبنای قانونی و مقرراتی صریح که به صورت شفاف نهادهای نظارتی و نقش، حدود و اختیارات آنها را مشخص کرده باشد، مهمترین اقدام به شمار میآید.

این کارشناس اقتصادی با اشاره به عدم انطباق نهاد ناظر با اصول و دستورالعمل کمیته بال و عدم توجه به نظارت مبتنی بر ریسک این موضوع را آخرین مشکل از مشکلات الگوی نظارتی فعلی بر بانکهای خصوصی برشمرد و اضافه کرد: درحالحاضر بسیاری از کشورها در بحث نظارت رویکرد ریسک محور را در پیش گرفتند که منطبق با دستورالعملها و توصیههای کمیته بال است اما مشاهده میکنیم که مقوله ریسک در حوزه نظارت و در بانکهای کشور جایگاه چندانی ندارد. اگرچه براساس دستورالعمل حاکمیت شرکتی کمیته ریسک در بانکها شکل گرفته است اما آن کارایی که در سایر کشورها دارد و مبنای تصمیم گیری است، را درحالحاضر ندارد. این موضوع در مورد بانکهای خصوصی که از نظر مردم ان پشتوانه دولتی برای پوشش زیان و ناترازی را ندارند، بسیار حائز اهمیت است.

راهبردها و برنامههای آتی در خصوص این بانکها

اینطور که به نظر میرسد ما یک مسیر شاید بیست سالهای از تأسیس بانکهای خصوصی تا به این طرف طی کردیم و قائل به این هستیم که آن اهدافی که از حضور بخش خصوصی در حوزه بانکداری به دنبال آن بودیم را به آن دست نیافتیم. حالا سؤال این است که پس از این چه باید بکنیم؟ طباطبایی مزد آبادی در پاسخ به این سوال میگوید: در این خصوص دو پاسخ افراطی در دو سر طیف وجود دارد. در یک طیف با توجه به خروجیهای منفی خصوصیسازی و تحمیل آثار آن بر اقتصاد ملی و آحاد جامعه این راهحل به ذهن میرسد که حتماً بایستی دولتیسازی کلیه بانکها، اعم از بانکهای خصولتی و بانکهای کاملاً خصوصی، اتفاق بیافتد.

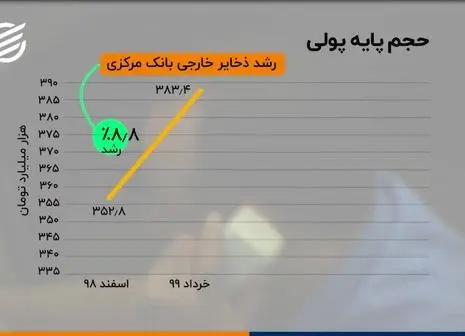

در سر دیگر طیف این نکته قابل طرح است که دولتیکردن تمامی بانکها به عنوان یک سم برای اقتصاد کشور است و به نفع اقتصاد نیست. چون در عمل دولت حتی مجلس بانکها را در حد صندوق پرداخت دولت تلقی میکنند، نمونهاش تسهیلات تکلیفی که حتی به حدی مجلس در این حد تندروی و پیشروی کرد که حضرت آقا ابلاغ کرد که در پرداخت تسهیلات، حالا بانکهای خصوصی یا دولتی نگذارید، آنچه در حد توانشان هست پرداخت کنند. وقتی تسهیلاتی خارج از توان یک سیستم بانکی به بانک دولتی یا خصوصی تکلیف میشود، آنها باید به سوی تأمین منابع لازم از طریق برداشت از بانک مرکزی یا خلق پول بروند. بنابراین چنین اقدامی به اصطلاح سیاست مجلس بر عهده بانکها میگذارد و بانکها راهکار دیگری جز این ندارند.

وی ادامه داد: در یک رویکرد بینابینی بیاییم نگاه کنیم چه چیزی باعث این شرایط فعلی شده است؛ مهمترین عامل ضعف رگولاتوری و نظارت بوده است. در واقع اعطای مجوز خلق واسطه مبادلات به بخش خصوصی نیازمند رگولاتوری بسیار سنگینی است وگرنه کج کارکردی این موجود در همه بخشهای اقتصادی، هم در بخش تولید، هم در بخش مصرف، هم در خانوار، هم در بنگاه و در ریزترین تراکنشهایی که ما داریم سرریز میشود. در واقع اگر درست تنظیمگری نشود، سرریز خرابکاریهای نظام بانکی را شاهدش خواهیم بود. بنابراین ما میتوانیم یک رویکرد دو مرحلهای را دنبال کنیم.

در فاز اول که در واقع راهکارهای کوتاه مدت را در برمیگیرد به بررسی بانکهای از حیث ناترازی بپردازیم و بانکهای ناتراز را شناسایی کنیم. حالا این ناترازی میتواند از جنبههای مختلفی نظیر ناترازی دارایی- بدهی، درآمد – هزینه، کفایت سرمایه و... باشد. بنابراین، تا وقتی که مشکل بانکهای ناتراز حل نشود، آثار ناترازی آن به جامعه به صورت نقدینگی بالا و تورم سرازیر میشود.

در مرحله دوم که راهکارهای میان مدت بایستی مدنظر باشند، آنچه بیش از هر چیزی موضوعیت دارد بحث تقویت ساختار نظارتی است؛ مستقل از اینکه بانکها خصوصی یا دولتی هستند، ساختار نظارتی بانک مرکزی نیاز به تقویت دارد. در واقع ما باید یک حکمرانی توانمند در حوزه بانکداری داشته باشیم. مدل نظارتی مطلوب در ادامه ارائه شده است.

به مدل مطلوب نظارتی نیاز داریم

به گفته وی حرکت به سمت مدل مطلوب نظارتی؛ حرکت به سمت توسعه مدل مبتنی بر ریسک در کنار مدل تطبیقی زیرا نظارت تطبیقی که درحالحاضر در کشور در حال اجراء است در واقع یک نوع نظارت واکنشی و مبتنی بر عملکرد گذشته بانکهاست، این درحالی است که امروزه بر پیشگیری بیشتر از گذشته تأکید میشود که اساس مدل نظارتی مبتنی بر ریسک است. ضمن اینکه نظارت تطبیقی با توجه به سازوکار بررسی از پایین به بالا وقتگیر و هزینهبر است، این در حالی است که مدل مبتنی بر ریسک با صرفه جویی در منابع نظارتی افزایش کارایی و کارآمدی را به همراه دارد.

این کارشناس اقتصادی اضافه کرد: امروزه در بیشتر کشورهای توسعه یافته ناظرین بانکی با استفاده از نظارت مبتنی بر ریسک به نظارت بر بانکها میپردازند. در این نوع از نظارت به مقولههای چون؛ توجه به سطح ریسک هر بانک و تاثیر آن بر سرمایه و نقدینگی بانک، تاثیر بالقوه ریسکهای بانک بر وضعیت مالی آتی آن، چگونگی رعایت مقررات تویط بانک و در نهایت شناسایی ریسکهای عمده و اصلی فعالیت بانک و تمرکز بر آن شناسایی کرد. بنابراین الگوی مطلوب نظارتی میتواند توسعه شیوه نظارت مبتنی بر ریسک در کنار نظارت تطبیقی باشد.

وی در خاتمه عنوان کرد: در یک جمعبندی میتوان گفت اگرچه حضور بخش خصوصی در پیکره تأمین مالی رشد اقتصادی کشور میتوان دارای مزایایی باشد، اما اگر آنها و همچنین شرکتهای تابعه آنها زیر چتر نظارت دقیق قرار نگیرند، نه تنها جامعه از مزایای آنها نمیتوانند بهرهمند شوند بلکه در نهایت به یک معضل تمام عیار تبدیل میشوند تا حدی که رفع آن به یک جراحی اقتصادی دیگر نیاز دارد. در غیر این صورت خلق پول بیضابطهی آنها هر روز بر حجم نقدینگی و تورم در کشور بیش از پیش میافزاید و نتیجهای جزء فقیرتر شدن مردم و تهدید امنیت اقتصادی جامعه نخواهد بود. با توجه به توضیحات مدل فعلی نظارتی در کشور غیرشفاف و قدیمی است و از کارایی لازم برخوردار نیست، برای همین توسعه مدل نظارتی مبتنی بر ریسک در کنار مدل تطبیقی میتواند راهبرد بهینه در این مسیر باشد.